相続税や贈与税等の税額を計算するための

非上場株式の評価方法

保有している非上場株式を相続、贈与、譲渡する場合、各種税金(相続税、贈与税、譲渡所得税)を計算するために、非上場株式を評価する必要があります。

→相続開始日から10か月以内に相続税申告と納税が必要

②非上場株式を贈与で取得した場合

→取得した日の翌年3月15にまでに贈与税申告と納税必要

③非上場株式を譲渡した場合

→譲渡した日の翌年3月15日までに譲渡所得税申告と納税が必要

基本的に国税庁が公表している「財産評価基本通達」に基づき、非上場株式の評価額を算定します。実務上は、評価方法が複雑となっており、資産税に強い税理士に評価を依頼して、評価額を算定してもらい、税金計算まで行ってもらうこととなります。

非上場株式の税務上の評価をするためには、いくつかのステップを経る必要があります。まず、株式を保有する株主の属性や議決権割合によりいくつかのカテゴリーに分類し、分類の結果、株式の評価方法が原則的評価となる場合には、当該株式を発行する会社の規模により評価方式が分かれます。それでは1つずつ説明していきます。

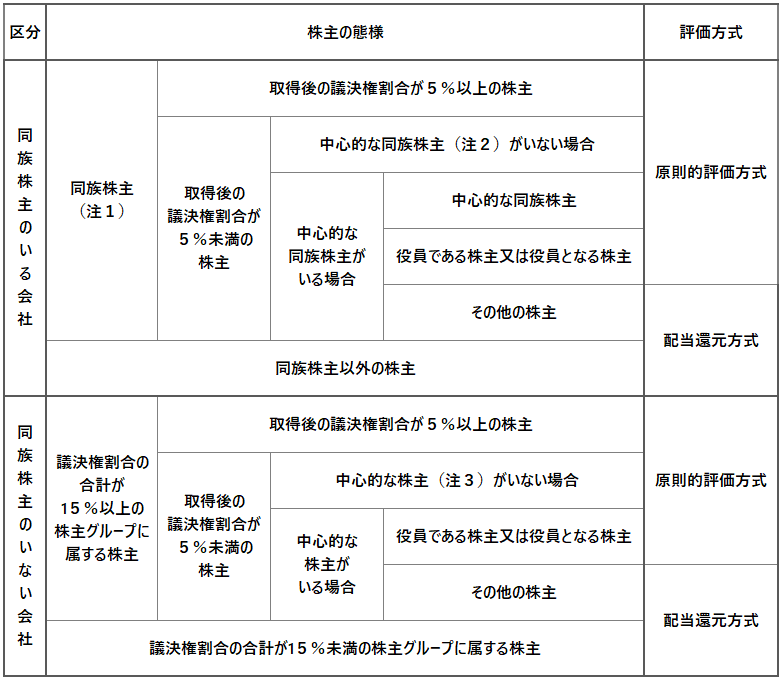

非上場株式の評価方式には、原則的評価方式と配当還元方式の2つの方式があります。このうちいずれの方式によるかは、株式を相続・遺贈により取得した者の、その株式取得後の議決権割合などに応じて決まります。その取得後の議決権割合と評価方式の関係は次のとおりです。

なお、「同族関係者」 とは、法人税法施行令4条 (同族関係者の範囲) に規定する者をいい、親族 (配偶者、6親等内の血族又は3親等内の姻族) や関係法人 (その株主等の持株割合が50%超である法人) 等がこれに含まれます。

注2.「中心的な同族株主」とは、同族株主のうち、その株主の1人、その配偶者、直系血族、兄弟姉妹及び1親等の姻族 (これらの者の関係法人を含みます。) の有する議決権割合の合計が25%以上となる場合におけるその株主をいいます。

注3.「中心的な株主」とは、同族株主のいない法人の株主の1人及びその同族関係者の議決権割合の合計が15%以上である株主グループのうちに、いずれかのグループに単独で10%以上の割合の議決権を有している株主がいる場合におけるその株主をいいます。

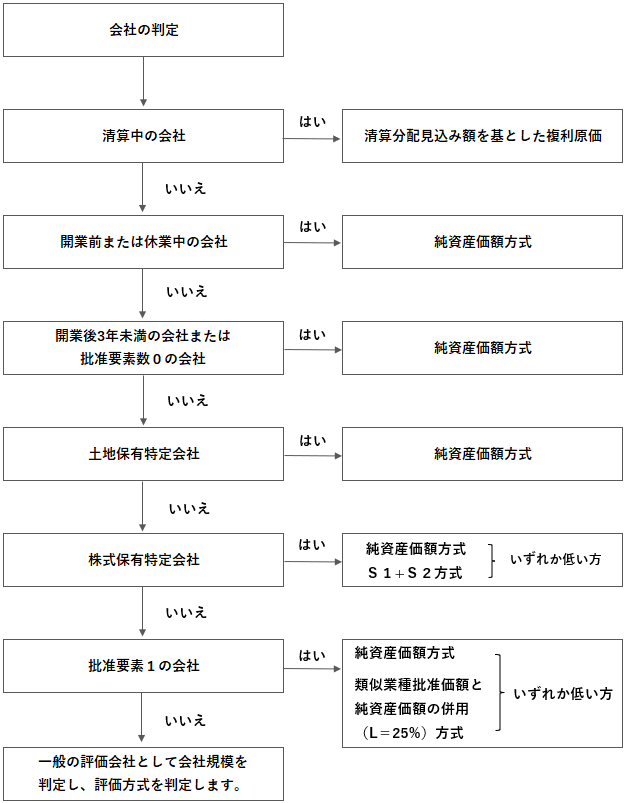

株式取得後の持株割合に応じた評価方式が原則的評価方式となった場合には、まず次のフローチャートにより、適用される評価方式を決定します。

適用される評価方式の判定により一般の評価会社と判定されると、次にその評価する会社の規模を判定します。

その会社の規模に応じて、原則的評価方法は下記の3つの評価方式に分類されます。

① 類似業種比準価額方式

② 純資産価額方式

③ 類似業種比準価額方式と純資産価額方式の併用方式

会社の規模とこれら3つの評価方式の関係は、会社の規模に応じ、次の通りとなっています。

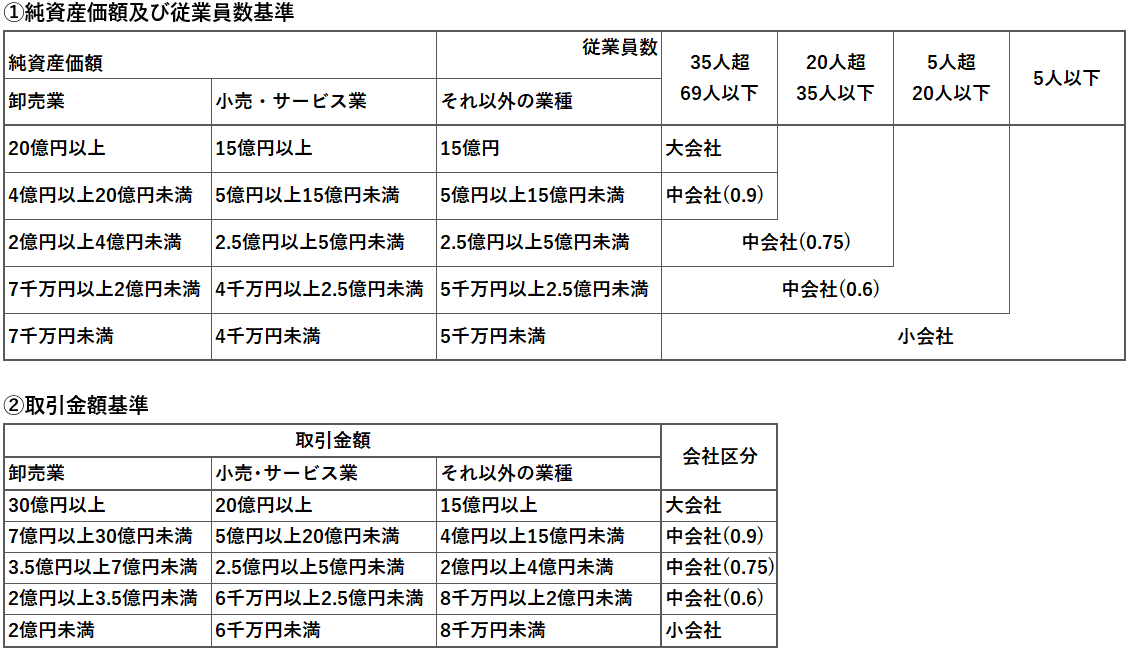

会社の規模及び中会社と判定された場合のLの値については、評価の対象となる会社の従業員数(役員を除く、継続勤務従業員数)、相続発生日の直前期末以前1年間における取引金額や直前期末時点の帳簿価額ベースの総資産価額(一定の調整後の金額)に基づき、判定することとなります。

具体的には、下記のように判定します。

・相続発生日の直前期末以前1年間における従業員数が70人以上の会社は、大会社となります。

・従業員数が70人未満の会社については、

①総資産及び従業員数基準

②取引金額基準

のいずれか大きい方の区分となります。 …直前期末の総資産価額(帳簿価額)、従業員数と直前期末以前1年間の取引金額の各要素に基づき、該当する要素のうちいずれか上位のものによって判定します。

平成29年1月1日以後に相続・遺贈により取得した非上場株式の株式について、会社の規模の判定基準について一部金額等改正されています。

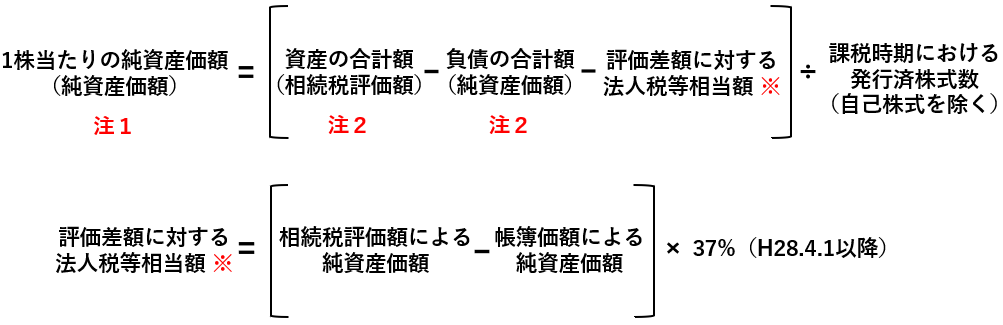

純資産価額方式

純資産価額方式とは、評価会社の課税時期における資産から負債及び、評価差額に対する法人税額等相当額を控除して評価額を求める方式をいい、下記の算式により計算します。

この50%未満かどうかは、株式取得後の割合によって判定します。

注2.相続発生日現在で仮決算して求めるのが原則ですが、評価会社が相続発生日において仮決算を行っていないため相続発生日における資産及び負債の金額が明確でない場合において、直前期末から相続発生日までの間に資産及び負債について著しい増減がないため評価額の計算に影響が少ない(課税上弊害がない)と認められるときは、課税時期における各資産及び各負債の相続税評価額については、直前期末の資産及び負債を基に、相続発生日における相続税評価額をもって計算しても差し支えないこととされています。

なお、資産からは繰延資産等の財産性のないものを除き、負債については、一定のもの以外の引当金・準備金を除くとともに、帳簿に負債として記載がなくても相続発生日時点で未払となっている下記のようなのものを含みます。

・相続発生日の属する事業年度に係る法人税額等、消費税

・未納公租公課、相続発生日以前に賦課期日のあった固定資産税及び都市計画税の税額

・被相続人の死亡退職手当金等(一定の金額を除きます。)

・相続発生日の属する事業年度に係る配当金

類似業種比準価額の計算について

類似業種比準価額は、事業内容が類似する複数の上場会社からなる類似業種の平均株価に比準して計算した金額であり、具体的には下記の通り計算します。

・平成28年12月31日以前に相続・遺贈により取得した非上場株式の株式の場合

・平成29年1月1日以後に相続・遺贈により取得した非上場株式の株式の場合

平成29年1月1日以後に相続・遺贈により取得した非上場株式の株式については、算式中の(C)/Cの比重が従前に比べて3分の1となり、この要素が類似業種比準価額へ与える影響が少なくなります。

逆に、算式中の(D)/Dの比重が増すことにより、内部留保の厚い会社にとっては類似業種比準価額の上昇につながる可能性があります。

A・・・ 相続発生日の属する月以前3ヶ月間の各月の類似業種の平均株価、相続発生日の属する年の前年1年間の平均株価、及び相続発生日の属する月以前2年間の平均株価のうち、最も低いもの

B・・・ 相続発生日の属する年分の類似業種の1株当たりの配当金額

C・・・ 相続発生日の属する年分の類似業種の1株当たりの年利益金額

D・・・ 相続発生日の属する年分の類似業種の1株当たりの純資産価額(帳簿価額に基づく金額)

(B)・・・評価対象会社の1株当たりの配当金額(直前期末以前2年間の平均額)

(C)・・・評価対象会社の直前期末1年間(又は2年間の平均)の1株当たりの利益金額

(D)・・・評価対象会社の直前期末における1株当たりの純資産価額(帳簿価額により計算した金額)

(注)上記A~Dについては、具体的には、国税庁から公表されている「類似業種比準価額計算上の業種目及び業種目別株価等」記載のデータを用います。

(B)~(D)の詳細については、下記の通りです。

なお、類似業種比準価額を計算する場合において、評価対象会社の1株当たりの資本金等の額(相続発生日の直前期末における資本金等の額)を直前期末の発行済株式総数(直前期末における自己株式数を除く。)で除して得た金額が50円以外の金額であるときは、上記の算式により計算した価額に次の割合を乗じて修正することとなります。

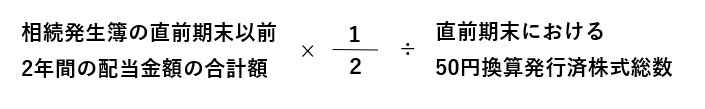

(B)1株当たりの配当金額

評価対象会社の1株当たりの配当金額については、下記算式の通り、直前期末以前2年間のその会社の剰余金の配当金額(特別配当、記念配当等の名称による配当で将来毎期継続することが予想できない金額を除く。)の合計額の2分の1に相当する金額を、直前期末における50円換算発行済株式総数(直前期末の資本金等の額を50円で除して得た数をいいます。)で除して計算した金額とします。

(C)1株当たりの年利益金額

評価会社の1株当たりの年利益金額については、次の金額の合計額を、直前期末における50円換算発行済株式総数で除して計算した金額(その金額が0円以下であるときは、0円)とします。

・法人税の課税所得金額(固定資産売却益、保険差益等の非経常的な利益の金額を除く。)

・その所得の計算上益金に算入されなかった剰余金の配当等の金額(法人税額から控除された配当等に係る源泉所得税額に相当する金額を除く。)

・損金に算入された繰越欠損金の控除額

なお、1株当たりの年利益金額については、直前期末以前1年間をベースに算定した金額と直前期末以前2年間の平均額として算定した金額のうち、納税者の選択した金額によります。

【少数非上場株式売却専門サイト】のご紹介

弊事務所が所属する朝日中央グループの弁護士法人朝日中央綜合法律事務所では、非上場株式の売却の分野で他の追随を許さない豊富な経験とノウハウを蓄積しており、「非上場株式をできる限り高額で売りたい」という方のために、実務レベルのノウハウをまとめた専門サイトを公開しております。

実際に弁護士法人朝日中央綜合法律事務所で取り扱った高額売却実績や、法律や税務まで網羅した専門知識、最新のトピックスなど、非上場株式の売却を真剣にお考えの方には必見のサイトとなっております。ぜひご覧ください。

親切・丁寧がモットーの税理士事務所です。お問合せ・ご相談などお気軽にご連絡ください。