相続や遺贈により被相続人から財産を取得した人が、被相続人が亡くなる前3年内に被相続人から財産の贈与を受けており、その財産を受けた時に贈与税を納めている場合には、その人が納付すべき相続税から贈与税を控除することができる制度があります。これを贈与税額控除といいます。

暦年課税分の贈与税額控除

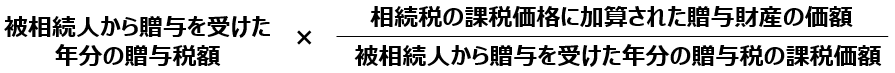

相続又は遺贈により財産を取得した者が生前贈与加算の適用を受ける場合において、その生前贈与により取得した財産につき課された贈与税があるときは、その者の納付すべき相続税額の計算上、下記の算式により算出した金額が控除されます。

これは、相続税と贈与税の二重課税を調整するための措置です。

【算式】

贈与税額控除の注意点

- 相続税から控除することができる贈与税の金額は、算出相続税額(相続税の2割加算適用後の金額)を限度額とします。

- 複数年にわたって被相続人から贈与を受けている場合には、各年分につき上記算式で計算した金額の合計額が控除額となります。

- 贈与税額については、贈与税の外国税額控除前の税額とし、延滞税、利子税、過少申告加算税、無申告加算税及び重加算税に相当する税額を除きます。

- 贈与税の課税価格は、その財産を取得した日の属する年分の贈与税の課税価格に算入された贈与財産の価額の合計額です。

※この記事は2017年10月に公開し、2022年4月に加筆修正して再公開しています。

最新の情報など詳しくは当事務所にお問合せください。

(Visited 245 times, 151 visits today)