退職手当金等の範囲

相続税の課税の対象となる退職手当金等は、被相続人の死亡により支払われた退職手当金等で、その被相続人に支給されるべきであったもののうち、被相続人の死亡後3年以内に支給額が確定した金額であり、その名義のいかんに関わらず、実質的に被相続人の退職手当金等として支給される金品のことをいいます。

この退職手当金等については、これを受け取る者が相続または遺贈により取得したものとみなされ、相続税の課税の対象となります。

ただし、相続税の課税の対象となる金額であっても、その退職手当金等の受取人が相続人であるときは、その金額のうち相続人が受け取った金額については、一定の範囲内で相続税が課税されないもの(相続税の非課税財産)となります。

退職手当金等に係る相続税の非課税金額

退職手当金等の合計額が退職手当金等の非課税限度額以下である場合

この場合には、全ての相続人の取得した退職手当金等の合計額が、相続税の非課税財産となります。

なお、退職手当金等の非課税限度額は、「500万円×法定相続人の数」で計算します。

退職手当金等の合計額が退職手当金等の非課税限度額を超える場合

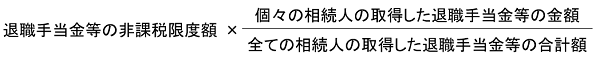

この場合には、全ての相続人の取得した退職手当金等の合計額のうち、退職手当金等の非課税限度額に相当する金額までしか相続税の非課税財産とならず、退職手当金等を取得した相続人が複数いる場合には、次の算式によってその非課税限度額を個々の相続人に割り当てることとなります。

▼退職手当金等の合計額が退職手当金等の非課税限度額を超える場合の算式

※この記事は2017年6月に公開し、2022年2月に加筆修正して再公開しています。

最新の情報など詳しくは当事務所にお問合せください。

(Visited 376 times, 99 visits today)